Ứng biến trong vạn biến

Vàng là kênh đầu tư tiềm ẩn nhiều rủi ro, do giá đã tăng cao và có sự chênh lệch lớn với giá vàng thế giới

(ĐTCK) Dù nền kinh tế trong nước và thế giới có những tín hiệu hồi phục nhất định, song vẫn tiềm ẩn nhiều biến số, rủi ro khó lường như xung đột địa chính trị, lạm phát cao tại một số khu vực trên thế giới, chính sách tiền tệ của ngân hàng trung ương Mỹ và ở trong nước là biến động mạnh của giá vàng, tỷ giá… Thực tế này đòi hỏi nhà đầu tư phải có kiến thức, kỹ năng ứng biến để tránh rủi ro, tối ưu hóa hiệu quả đầu tư.

Ngắn hạn, vàng không dễ nguội, “đô” sẽ phải nguội

Tuần trước, Ngân hàng Nhà nước quyết định bán vàng cho 4 ngân hàng thương mại lớn để thông qua mạng lưới rộng khắp của các ngân hàng này bán vàng trực tiếp cho người dân. Giải pháp này được thay thế cho việc đấu thầu vàng mà Ngân hàng Nhà nước thực hiện trước đó (không rút ngắn được khoảng cách lớn giữa giá vàng trong nước và giá vàng thế giới như kỳ vọng). Tác động tức thời của giải pháp mới này là giá vàng miếng SJC đã giảm 4 triệu đồng/lượng vào ngày giao dịch sau đó. Tuy vậy, các chuyên gia trong nước vẫn còn nghi ngờ về khả năng đưa giá vàng trong nước tiệm cận giá vàng thế giới của giải pháp này khi đặt câu hỏi về nguồn lực vàng bán ra đến đâu trong khi Ngân hàng Nhà nước vẫn phải “để dành” cho xử lý bài toán tỷ giá USD.

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư Công ty Chứng khoán Maybank KimEng cho rằng, đợt tăng giá vàng thời gian qua có khả năng đã hút bớt dòng tiền trên kênh đầu tư chứng khoán và chứng khoán không phải là kênh đầu tư “nóng” nhất lúc này.

Dưới góc độ tư vấn cho nhà đầu tư, các chuyên gia đều cho rằng, vàng có thể vẫn nóng do ảnh hưởng của xung đột địa chính trị diễn biến phức tạp tại một số khu vực trên thế giới, lạm phát cao tại nhiều nền kinh tế và tâm lý tăng tích trữ của người dân trong nước, nhưng về dài hạn, đây không phải là kênh đầu tư quá hấp dẫn, vì giá vàng đã tăng 16% tính từ đầu năm đến nay.

Ông Lê Đạt Chí, Giám đốc Chương trình “Cử nhân tài chính ứng dụng”, liên kết Đại học Kinh tế TP.HCM – Đại học Renes của Pháp chia sẻ, ngân hàng trung ương các nước G7 không mua vàng và các doanh nghiệp lớn của Mỹ cũng giữ hàng trăm tỷ USD trong tài khoản, chứ không mua vàng. Các nước phát triển không coi vàng là một kênh đầu tư. Hiện nay, giá vàng thế giới đang giao dịch ở mức 2.400 USD/ounce và chưa biết có tăng tiếp hay không nhưng những mỏ vàng có thể được kích hoạt lại khi ước tính chi phí khai thác vàng là 1.000 USD/ounce.

“Nhà đầu tư cá nhân có thể so sánh lãi suất tiền gửi ngắn hạn với mức tăng của giá vàng mà nhảy qua nhảy lại giữa các kênh đầu tư, nhưng coi chừng chỉ hụt một bước có thể thiệt hại, hoặc bỏ qua các cơ hội đầu tư hấp dẫn hơn trong dài hạn như mua một bất động sản giá tốt để tích sản”, ông Chí nói.

Ít giai đoạn nào mà tỷ giá USD/VND lại biến động tới 5% chỉ trong khoảng một quý như vừa qua. Tỷ giá vẫn đang là áp lực với nhà điều hành kinh tế vĩ mô và được xem là rủi ro hàng đầu với các doanh nghiệp cũng như với thị trường chứng khoán.

Ông Nguyễn Bá Huy, Giám đốc Đầu tư Công ty Quản lý Quỹ SSI (SSIAM) cho rằng, tỷ giá USD/VND tăng mạnh do chênh lệch lãi suất USD cao hơn VND và kỳ vọng Cục Dự trữ liên bang Mỹ (Fed) giảm lãi suất chậm hơn dự kiến. Tuy nhiên, đà tăng của tỷ giá đã được kiểm soát nhờ sự can thiệp hợp lý của Ngân hàng Nhà nước thông qua phát hành tín phiếu, bán dự trữ ngoại hối, điều tiết trên OMO.

Ông Huy lưu ý nhà đầu tư cá nhân, đầu tư vào vàng và USD tiềm ẩn nhiều rủi ro khi diễn biến giá các tài sản này phụ thuộc vào các yếu tố như lạm phát ở Mỹ, căng thẳng địa chính trị trên thế giới và chính sách vĩ mô. Biến động của giá vàng khó lường và rủi ro lưu giữ cao. Còn tỷ giá USD ảnh hưởng lớn tới nền kinh tế nên Ngân hàng Nhà nước điều hành khá chặt, mức biến động chỉ vài phần trăm mỗi năm, không đủ lớn so với kỳ vọng của nhà đầu tư. Mặt khác, theo dự báo, Fed có thể sẽ cắt giảm lãi suất lần đầu tiên vào cuối năm nay. Trên toàn cầu, lãi suất bắt đầu giảm từ năm nay, với một số ngân hàng trung ương lớn như Ngân hàng Trung ương Thụy Sĩ (SNB) và Ngân hàng Trung ương châu Âu (ECB) đã phát đi tín hiệu sẵn sàng cho việc nới lỏng chính sách tiền tệ.

Trong khi đó, theo quan sát của ông Lê Đạt Chí, lãi suất trái phiếu chính phủ đã tăng lên 3%/năm trong nửa cuối tuần qua. Để giữ tỷ giá, Ngân hàng Nhà nước có thể không cần tăng lãi suất điều hành nhưng có thể dùng biện pháp kỹ thuật như phát hành tín phiếu, hay tăng lãi suất huy động của các ngân hàng thương mại.

“Lãi suất sẽ tăng và tỷ giá sẽ phải nguội”, ông Chí nhấn mạnh.

Chứng khoán, kỳ vọng vừa phải

Vì sao các doanh nghiệp lớn của Mỹ nắm giữ hàng trăm tỷ USD tiền mặt trong tài khoản? Từ góc độ nghiên cứu của mình, ông Chí cho biết, vì doanh nghiệp hoài nghi về tăng trưởng kinh tế trong giai đoạn tới. Họ chưa yên tâm về môi trường đầu tư, đặc biệt là khi bầu cử Tổng thống Mỹ chưa diễn ra. Trong bối cảnh đó, đầu tư trên thị trường chứng khoán chủ yếu là theo sóng ngắn hạn, chứ không phải là mua và nắm giữ. Thị trường chứng khoán Việt Nam cũng nằm trong bối cảnh chung đó.

Theo báo cáo tổng hợp phân tích về lợi nhuận quý I/2024 của các doanh nghiệp niêm yết do Finntrade thực hiện mới đây, các doanh nghiệp niêm yết lên kế hoạch tăng trưởng 13,7% về lợi nhuận sau thuế trong năm 2024, so với mức giảm 7% của năm 2023. Cụ thể, nhóm tài chính đưa ra kế hoạch kinh doanh 2024 tích cực, với mức tăng trưởng cao về lợi nhuận, đóng góp chủ yếu bởi ngành ngân hàng và dịch vụ tài chính (chứng khoán). Trong khi đó, nhóm phi tài chính tỏ ra thận trọng về triển vọng lợi nhuận với kế hoạch tăng trưởng khiêm tốn (tăng 5,5%), so với mức giảm 19,8% của năm 2023.

Báo cáo đánh giá, động lực tăng trưởng của thị trường hiện tại xuất phát từ triển vọng lợi nhuận đang khá yếu. Đặc biệt, hai ngành trụ cột là ngân hàng và bất động sản đang gặp phải một số trở ngại ngắn hạn do bối cảnh vĩ mô và một số nút thắt chính sách. Với phần lớn các ngành còn lại, mặt bằng định giá hiện tại kém hấp dẫn khi lợi nhuận có xu hướng tăng chậm lại và dự kiến sẽ không có nhiều đột phá trong các quý tới do nền so sánh cùng kỳ ngày càng cao. Trong khi đó, ở nhóm có triển vọng lợi nhuận hồi phục và định giá hấp dẫn, nguồn cung cổ phiếu thấp là trở ngại.

Trên phạm vi toàn thị trường, P/E hiện ở mức 14,5 lần. Đây là mức định giá thấp so với lịch sử (nằm dưới mức trung bình giai đoạn từ 2015 đến nay) và khá hấp dẫn nếu so với P/E forward là 12,7 lần (dựa trên kế hoạch tăng trưởng lợi nhuận cho năm 2024 của các doanh nghiệp niêm yết là khoảng 13,7%). Tuy nhiên, mặt bằng định giá chung đang bị ảnh hưởng bởi hệ số P/E thấp (9,7 lần) của nhóm ngân hàng, đại diện 30% tổng vốn hóa và đóng góp tới 51,6% tổng lợi nhuận toàn thị trường. Ngược lại, P/E của nhóm phi tài chính vẫn neo ở mức rất cao (20,5 lần); trong đó, P/E đã vượt xa ngưỡng trung bình 5 năm ở hầu hết các ngành có lợi nhuận tích cực như tài nguyên cơ bản, tiêu dùng, hàng công nghiệp và tăng trở lại ở nhóm có lợi nhuận hồi phục chậm.

“Chứng khoán vẫn hấp dẫn nhưng ở mức vừa vừa, không kỳ vọng ăn bằng lần như những giai đoạn trước”, ông Khánh nhấn mạnh.

Bà Đỗ Minh Trang, Trưởng phòng Phân tích, Công ty Chứng khoán ACB (ACBS) chia sẻ, kết quả kinh doanh quý I/2024 và thông tin mùa đại hội cổ đông đã phản ánh hết vào diễn biến giá cổ phiếu trong giai đoạn vừa qua. Thách thức lớn nhất trong tháng 6 vẫn là tỷ giá USD, có thể khiến lãi suất VND tăng lên ở cả thị trường liên ngân hàng và dân cư. Bên cạnh đó, báo cáo mới nhất của Tổng cục Thống kê cũng cho thấy, lạm phát đang có xu hướng nóng lên trong tháng 5. VN-Index sẽ tiếp tục dao động trong biên độ 1.230 – 1.300 điểm trong tháng 6 này trước khi xác định một xu hướng mới

Xuyên suốt tháng 5, sự tăng giá chủ yếu tập trung ở các phân ngành có tỷ trọng vốn hóa nhỏ (dầu khí, xuất khẩu, vận tải và cảng biển, điện nước, bảo hiểm…) – những ngành chưa tăng nhiều trong giai đoạn trước, hoặc một số ngành có triển vọng lợi nhuận tốt. Điều này cho thấy, dòng tiền thông minh đang tìm kiếm các cơ hội ít rủi ro hơn, đặc biệt trong bối cảnh dòng tiền chưa đủ mạnh, áp lực bán ròng từ nhà đầu tư nước ngoài với các cổ phiếu vốn hóa lớn, đồng thời cũng là các nhóm ngành lớn diễn ra rất mạnh trong tháng 5. Trong một vài tháng tới, dòng tiền sẽ tiếp tục xu hướng “săn tìm” cổ phiếu an toàn. Đó có thể là các cổ phiếu có triển vọng lợi nhuận tốt trong mùa hè, ví dụ nhóm ngành du lịch nghỉ dưỡng, xuất khẩu, sản xuất và phân phối điện, đầu tư công (bao gồm thép, xây dựng hạ tầng). Trong trường hợp thanh khoản thị trường có sự cải thiện mạnh, dòng tiền có thể quay trở lại nhóm vốn hóa lớn là ngân hàng, bất động sản và chứng khoán.

Tuần qua, thị trường chứng khoán chứng kiến những phiên giao dịch mà nhà đầu tư nước ngoài và tự doanh công ty chứng khoán bán ròng. Bên mua ròng là nhà đầu tư cá nhân trong nước. Tuần cuối tháng năm cũng chứng kiến các phiên bán chủ động khối lượng lớn trên toàn thị trường có tần suất nhiều hơn, dấu hiệu kỹ thuật cho thấy cần chuẩn bị ứng phó với những biến động bất ngờ của thị trường.

Động thái tăng lãi suất huy động có thể tác động tiêu cực đến thị trường chứng khoán, tuy nhiên, mặt bằng lãi suất đang ở mức thấp nên mức tăng nếu có sẽ không tạo ra cú sốc mạnh với thị trường, mà theo các chuyên gia, chỉ là nhân tố tạo sóng để thị trường mở ra các cơ hội giao dịch.

|

Ông Ngô Thành Huấn, Giám đốc điều hành Công ty cổ phần FIDT |

Nhiều nhận định cho rằng nền kinh tế đang phục hồi khi mặt bằng lãi suất thấp, chỉ số sản xuất công nghiệp tăng trở lại và GDP chung có sự tăng trưởng, xác nhận cho việc có sự hấp thụ ban đầu của dòng vốn vào khu vực sản xuất – kinh doanh và sức mua đang tốt trở lại. Doanh số bán hàng của doanh nghiệp tăng lại, nhưng tồn kho thấp. Đặc biệt là chứng khoán, trong giai đoạn phục hồi, cổ phiếu tăng nhiều nhất. Trong 2 năm trở lại đây, chứng khoán cũng là kênh tăng trưởng tốt nhất – thường phản ánh nền kinh tế đã qua giai đoạn khó khăn nhất.

Tạm nhìn 2023 là năm kinh tế khó khăn nhất, nếu tính chu kỳ 10 năm thì có thể giai đoạn mà chúng ta cần quản trị rủi ro cho chu kỳ giảm tốc và suy thoái là giai đoạn 2030 – 2032 (kinh tế giảm tốc sẽ thể hiện qua lãi suất tăng mạnh, thị trường chứng khoán giảm mạnh). Có một quan sát, chu kỳ kinh tế Việt Nam có sự đồng pha với một kênh đầu tư, đó là thị trường bất động sản.

|

Ông Nguyễn Anh Khoa, Trưởng phòng Phân tích Công ty Chứng khoán Agribank |

Thanh khoản thị trường chứng khoán có sự hồi phục trong khoảng thời gian gần đây, là dấu hiệu cho thấy niềm tin của nhà đầu tư đang dần hồi phục khi thị trường trở lại xu hướng tăng giá. Với việc nhịp tái tích lũy vẫn đang diễn ra thuận lợi và chưa có tín hiệu đảo chiều, VN-Index được kỳ vọng sẽ tiếp tục xu hướng tăng và có thể vượt mốc 1.300 điểm trong nửa đầu tháng 6.

Tuy nhiên, nhà đầu tư sẽ cần quan tâm hơn tới vị thế của từng cổ phiếu trong danh mục để quản trị rủi ro, bởi quá trình phân hóa đang diễn ra tương đối mạnh mẽ trên thị trường. Ngoài ra, nhà đầu tư cần lưu ý về việc sẽ có nhiều quỹ đầu tư (MSCI, FTSE, VanEck) thực hiện hoạt động tái cơ cấu danh mục trong tháng 6 sẽ thúc đẩy những đợt rung lắc mạnh và ảnh hưởng cung – cầu trong ngắn hạn.

Về khuyến nghị cho nhà đầu tư, các vị thế trung và dài hạn sẽ được ưu tiên nắm giữ bởi xu hướng tăng trung hạn của thị trường đang dần được thiết lập lại. Đối với việc trading T+, cần hạn chế mua đuổi trong nhịp tăng hưng phấn giai đoạn tới, nên ưu tiên mở các vị thế trading khi thị trường có nhịp điều chỉnh rung lắc về vùng hỗ trợ ngắn hạn. Các cổ phiếu nên tham gia trading T+ là nhóm đang mạnh hơn so với thị trường, thông qua xác nhận tạo nền đối với các đường MA20, MA50 và đang hướng vượt đỉnh trung hạn.

Bên cạnh đó, thị trường xuất khẩu lớn của Việt Nam như Mỹ, EU, Trung Quốc phục hồi sẽ là động lực tăng trưởng tích cực cho các doanh nghiệp thuộc ngành bán lẻ, xây dựng, sản xuất thép. Ngoài ra, một số nhóm ngành khác như dầu khí, với câu chuyện về giá dầu, hay ngành công nghệ, với xu hướng chuyển đổi số, AI sẽ là những nhóm kỳ vọng được hưởng lợi trong giai đoạn tới.

|

Ông Bùi Văn Huy, Giám đốc Chi nhánh TP.HCM Công ty Chứng khoán DSC |

Lãi suất tiết kiệm đang có xu hướng nhích dần lên, nhưng vẫn ở mức khá thấp trong nhiều năm. Thị trường trái phiếu doanh nghiệp còn ít sự lựa chọn và chưa sôi động. Tỷ giá USD/VND tăng khoảng 5% từ đầu năm nhưng khả năng sẽ hạ nhiệt khi Fed hạ lãi suất. Giá vàng năm nay khá tích cực trước những biến động địa chính trị, nhưng không hấp dẫn trong dài hạn. Bất động sản phục hồi tùy từng phân khúc và địa phương, nhưng nhìn chung chưa sôi động. Chứng khoán vẫn là sự lựa chọn khá hấp dẫn từ nay đến cuối năm nhờ các yếu tố: thị trường chứng khoán thế giới diễn biến khá tốt trong năm bầu cử Tổng thống Mỹ; xu hướng hạ lãi suất của nhiều ngân hàng trung ương lớn; sự phục hồi kinh tế trong nước ngày càng vững chắc, nhất là tiêu dùng; nền lãi suất có nhích tăng nhưng vẫn nằm ở vùng thấp nhất trong nhiều năm qua và triển vọng nâng hạng thị trường.

Một số nhóm cổ phiếu có triển vọng tích cực có thể kể tới như bán lẻ, du lịch, giải trí, hàng không (phục hồi mạnh mẽ hậu Covid-19); vật liệu xây dựng (thép) theo đà phục hồi của nền kinh tế; công nghệ thông tin (nhờ làn sóng công nghệ bán dẫn, AI trên toàn cầu); chứng khoán (nhờ sự sôi động của thị trường và triển vọng nâng hạng); ngân hàng (tăng trưởng tín dụng dần trở lại khi kinh tế sôi động); bất động sản (có thể phục hồi rõ nét hơn vào cuối năm).

Dù nền lãi suất đang dần nhích lên và có những nỗi e ngại nhất định về tỷ giá, nhưng sự phục hồi của nền kinh tế sẽ là yếu tố giúp thị trường chứng khoán có nhiều cơ hội. Sự luân chuyển sẽ diễn ra rõ nét theo xu hướng phục hồi các ngành trong nền kinh tế thời gian tới.

|

Ông Nguyễn Thành Trung, Giám đốc Tư vấn đầu tư, Công ty Chứng khoán Thành Công (TCSC) |

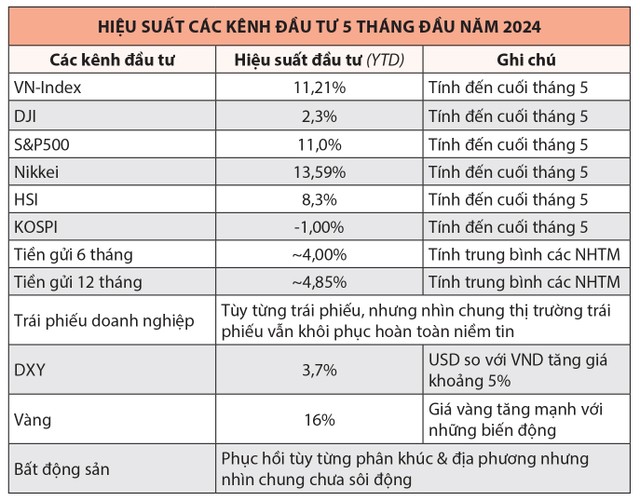

Theo thống kê các kênh đầu tư trong 5 tháng đầu năm của chúng tôi, chứng khoán tăng trưởng 12%, giá vàng tăng rất mạnh, tiền điện tử (crypto) tăng hơn 50%. Bất động sản tại một số dự án tăng trở lại như tại Hà Nội, còn TP.HCM chậm hơn so với phía Bắc, khả năng phục hồi chưa rõ ràng. Riêng đối với thị trường trái phiếu, hiện nhà đầu tư đang có tâm lý thận trọng hơn.

Năm nay, thị trường chứng kiến hiện tượng đặc biệt khi cả vàng và chứng khoán đều tăng mạnh, trong khi thông thường, hai lớp tài sản này có mối tương quan ngược chiều nhau. Khi nền kinh tế khó khăn, giá vàng tăng, chứng khoán giảm và ngược lại.

Trong thời gian qua, lãi suất tiền gửi mặc dù có tăng nhẹ khoảng 0,5% nhưng vẫn ở mức thấp, kém hấp dẫn người gửi tiền. Một số khách hàng của TCSC sau khi đáo hạn tiền gửi ngân hàng đã không gửi lại, mà tìm kênh đầu tư có tính chất rủi ro cao nhưng có khả năng sinh lời tốt hơn, trong đó có chứng khoán.

Hiện tại, chỉ số P/E của VN-Index đang ở quanh vùng 13,7-13,8 lần, tương đối thấp so với mức trung bình của lịch sử thị trường Việt Nam là 17-18 lần. Còn xét về P/B thì đang ở mức thấp nhất trong lịch sử, duy trì quanh 1,6-1,7 lần. Hai yếu tố dòng tiền và định giá đang cho thấy chứng khoán hấp dẫn nhà đầu tư.

Nếu chịu rủi ro kém, tỷ suất sinh lời mong muốn là 5 – 6%/năm, thì kênh tiết kiệm ngân hàng phù hợp với nhà đầu tư. Nếu nhà đầu tư kỳ vọng tỷ suất sinh lời 15 – 20%/năm và khả năng chịu rủi ro rất tốt, thời gian đầu tư khoảng 1-2 năm tới thì chứng khoán là lựa chọn.

Diễn đàn Cấp cao Cố vấn tài chính Việt Nam lần thứ hai – năm 2024/Vietnam Wealth Advisor Summit (VWAS) 2024 – diễn đàn duy nhất do Báo Đầu tư và Cộng đồng Cố vấn tài chính Việt Nam (VWA) tổ chức sẽ diễn ra vào thứ Năm, ngày 6/6/2024, tại Khách sạn Pullman, Hà Nội.

VWAS 2024 có chủ đề “Ứng biến trong vạn biến/Adapting to Uncertainties”, với sự tham gia của nhiều diễn giả uy tín trong nước và quốc tế. Diễn đàn sẽ thảo luận chuyên sâu về các kịch bản kinh tế toàn cầu và Việt Nam nói riêng; về các cơ hội, tỷ trọng các tài sản đầu tư nhằm đạt hiệu quả trong danh mục và chuyên sâu về danh mục cổ phiếu.

Đăng bình luận